近日,世界生物制药领域最热门的事件之一,是美国两党、两院提出的《生物安全法案》,法案本身已更广泛地指向了中国产能。尽管此法案离最终通过还有漫长的一段时间及不确定性,但它引起的政界和产业界的交锋,此起彼伏。

对于一些反华美国政客,对生物制药产业并无过多理解。在他们眼中,中国头部CRO企业和TikToc 并无差别:只要冠以“中国”两字,加上在行业内影响力大的属性,都可以在“国家安全”的名义下,推动针对性法案。

但产业和商业逻辑,和政治逻辑往往对立。尤其是中国的CRO企业,所服务的是B端客户——跨国药企和美国绝大多数的中小Biotech。当中国企业发出的声明,被美国政界忽视时,反倒是美国的生物制药产业界在欧美主流媒体上发声,站在了政客们的对立面。

近日,在经济领域享有盛誉的英国杂志《经济学人》发文指出:“对于大型制药公司来讲,取代中国的制药方面的产能,至少需要五年时间,而且肯定会花费更多的成本;而对于初创型公司来讲,甚至会威胁到他们的生存。”

而且,它在一篇文章的最后不客气的指出,如果该立法通过,最终将会伤害消费者,“导致药物短缺和临床试验延迟……初创公司尤其依赖廉价的中国制造商将其产品推向市场”,最终也会影响拜登一直以来“降低药品价格”的宏大政策。

无独有偶,《纽约时报》也提到:不少全球TOP级MNC公司旗下的核心产品,生产均来自于中国的CDMO公司,包括GSK的Jemperli、艾伯维的伊布替尼、Vertex 的核心产品Trikafta(囊性纤维化)、以及礼来的GLP-1产品。而小型公司如果离开药明这样的CRO服务商,药物开发速度将会“大幅放缓”。

一位北美biotech创始人,在一个有200多个北美Biotech的CEO和高管的whatapp提到:“如果把Chempartner(睿智)、Pharmaron(康龙化成)、Viva(维亚生物)等公司包括在内,小型生物技术公司对中国CRO的依赖几乎是*的。在美国、加拿大或欧洲,几乎没有其它可负担的选择。这项法案如果以目前的形式通过,将使许多生物技术公司破产。”他的发言,得到了群里大多数人的回应。

既然是外包服务,价格自然有高低。有高质但极其高价的,譬如美国本土的头部CRO公司;也有低价低质的,诸如一些来自于印度的服务,但“其宽松的监管标准长期引起美国监管的担忧”。而能提供大量、相对便宜、受约束、又高质量供给,这是中国头部CRO的叙事体系。

无论是CRO还是CDMO,制药行业的外包本质上是一种围绕“人”的服务。它不是某个产品、某种原料,无法靠技术迭代或是通过规模扩大去取代。能在相对较低的成本里提供靠谱的活儿,这才是中国CXO没法替代的地方。

-01-

海外中小型biotech生存现状

一个行业内经常会去讲的观点就是:美国的生物医药市场更成熟。但成熟往往意味着,格局已成型之下,对于小型双创公司来讲,从零到一完成“阶级跨越”的可能性也就更小。

美国的制药行业成熟性在于,有着完备的技术供给、转化体系(良好的产学研-临床合作模式)、充沛的市场(全球*的医疗市场)。

也正是因为这种“成熟”,所以美国不会像国内前几年那样、以地方政府牵头的对生物创新药公司全面扶持:给钱给地给设备给资源。美国对生物创新药的扶持都只是局限在“整体层面”,比如对国家级研究机构的资助、对生物技术教育方面的帮扶、在立法和行政层面对该产业给予若干税收以及财政方面的优惠。

美国的这种成熟很好的保证了创新成果落地的“通畅性”, 但对于双创企业来讲,小公司的“容错性“并没人去保证,在被大厂相中之前生物创新药企只有风投这一个买单方。美国虽然是全球*的VC聚集地,但天使基金并没有义务去无条件满足资金的需求。

据动脉网报道,过去几年,美国的biotech存在一个叫“B轮融资悬崖”的现象,即指绝大多数公司都撑不过B轮。而最近两年,随着加息等宏观环境变化,融资悬崖慢慢在往A轮前移。这意味着,投资人对双创公司的包容性更低了。

在这样一个固定的胜率、固定的体系之下,对双创公司选方向的眼光,尤其是对有限现金的利用效率、成本控制能力提出了极高的要求。

因此,在这样一个条件之下,他们对CRO这种提供全方位研发服务的供应商需求度更高。对CRO服务价格的敏感度也就更高。

美国一家以“小而美”著称的新药企业,成立于2000年,专注于癌症的代谢研究。2010年与新基达成合作。2013年在纳斯达克成功上市,随着早期的产品接连落地,市值一度高达78亿美金。如今虽然股价有着一定回落,但每年仍维持一定营收,有了初步的自我造血能力。其中,当初带领团队快速高效地开发了3个肿瘤与罕见病方向的FIC药物,并均已获得FDA批准上市的一位博士,谈到公司成立初期,公司选择的合作方是中国CRO。他谈到美国小型Biotech,一旦有一个好的idea,欧美的大药企就疯狂地砸几百人和千万美金插入这一赛道,而Biotech根本没有这么多人力物力,所以只能选择效率高且价格低廉且品质有保障的CRO。

据一位不愿透露姓名的北美biotech高管表示:“虽然CRO的合同订单各家不同,而且通常不对外公布,但一个粗略的比较是,相比于来自中国的头CRO服务提供商,很多美国本土CRO公司价格要高50%-70%。”

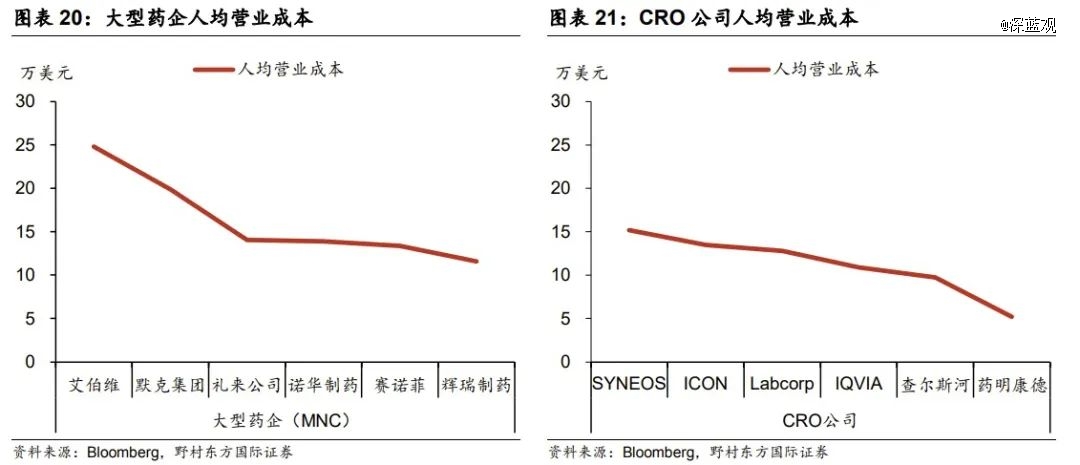

而野村东方国际证券的一则报告也显示,来自中国CRO公司的人均营业成本要远比美国头部CRO服务商要低得多。

中国CRO的这种“活好价廉”,除了得益于每年近200万理工科毕业人数,还和国内的临床前发现amp;测试、以及临床阶段的患者入组费用低有关。这些都是“人”的因素,这种成本优势短时间内无法被替代。

因此,今年三月份BioCentury针对105家biotech公司发起应对《生物安全法案》调研时,“超过90%的受访者均表示‘切断中国CDMO的准入会导致自己药物审批的放缓’”的观点并非空穴来风。

而除了服务价格的因素,在产能保障性上,来自中国的外包生产稳定性也在越来越受到重视。

-02-

产能扩张并非易事:取代者短期不会出现

这两年,除了常规的“药王”们,全球范围内有两款异军突起的超级大品种,一个是新冠口服药,另一个就是GLP-1类减肥产品。

两个品种都一度进入“百亿美元分子俱乐部”,并且都是在很短的年限里达成这种成就。这种快速放量的超级规模产品,或多或少都会面临产能的问题。而无论是辉瑞,还是礼来,在这一问题上他们不约而同地找上了中国的CDMO公司。

其实,对于任意一款年销售10亿美元以上的产品,如果是因为产能问题导致产品供给跟不上,每持续一天,都是300万美元的收入损失。而对于以“基建蜗牛”著称的欧美来讲,成规模的产能扩张,通常按年计算。

这段时间,无论是诺和诺德还是礼来,都在为“产能”问题焦头烂额,一个寄希望通过收购下游生产供应链公司来解决问题,另一个进一步在全球各地就终端落地建设制剂、封装的产能。但无论是收购还是建厂,等到投入使用,都是至少两三年以后的事情了。

过去很长一段时间,美国的制药公司为了削减成本,将大部分生产转移到海外。随着know-how的不断积累,以药明为代表的中国CDMO公司们,很好地承接了这一需求。

据《纽约时报》记录,截至目前,有超过数十亿美元医药产品的部分甚至全部成分均来自于药明康德的生产,覆盖当下主流的疾病领域。

2022年,药明康德在全球各地的产能仍在持续扩张中。而除了药明,以三星为代表的头部CDMO公司也加入了产能扩张的阵营。虽然全球创新药景气度下滑,但自2018年以来获批的创新药均在商业化放量阶段,对全球CDMO的产能需求持续拉升。

而另一边,美国本土近几年不断严峻的药品短缺问题,也再度把产能问题摆在了台前。

据美国卫生系统药剂师协会 统计,去年美国全国范围内短缺的药品创下近十年新高。

药品短缺主要来自于两方面,一类是像GLP-1类减肥药这种,需求短时间急剧扩大导致的产能跟不上;另一类主要以低价仿制amp;成熟药为主,主要原因系很多生产商看不到这类药物的利润,放弃该市场。

而无论是产能规模,还是降低药物生产成本、提高患者的可获得性,这些都是来自于中国CDMO公司的价值点所在。

-03-

CXO的产业链价值

以药明康德为代表的中国头部CRO营收大头主要系大企业的后端商业化生产订单贡献,前端的临床前研究、测试以及临床服务,从业绩构成上来看,多少起到的只是“引流”的角色。但在整个产业链里,研发外包带来的研发支出降低,更多地是去提高当下一个有限资金背景下的研发胜率。

美国的制药公司里,诸如PD-1、新一代核苷抑制剂、BTK这样有着“划时代意义”的创新药最初均来自于小型企业/实验室的开发;MNC作为制药领域的“超级PE”,出钱购买这些小型biotech的产品/公司权益,然后拿回来开发。

2022年,德勤一则报告显示,全球TOP20MNC公司创新药研发投资回报率在经过新冠期间短暂回升之后,又创下历史新低。

这意味着,在专利悬崖的压力之下大厂需要去寻求更高的创新效率,Biotech和MNC形成的这一套“灵活探索”和“商业化开发”的成熟分工机制将会越来越明确。

创新反摩尔定律之下提高了小型研发型公司的地位,而不友好的融资环境又进一步强化“高性价比”CRO服务的稀缺性。在这样一个“越压越紧”的趋势下,CRO的这些针对“R”的需求,将会愈发影响整个创新药行业的投资回报率。

因此,针对前端,只要创新研发回报率仍旧维持一个低水平,来自中国的这种工程师红利就会持续在当下一个创新分工明确的环境下发力。

而针对后端的生产,价格、规模、稳定性,这三点是任何一个制造业的核心。药物的生产没有很高的技术壁垒,不存在卡脖子的问题,那剩下的拼的就是一个制造业能力,而这,同样是国内这批头部CXO的优势。

-04-

来自拜登政府的担心

健康费用问题,很长时间以来一直是美国这个医疗保健GDP占比高达17%国家的痼疾,也是美国两党半个多世纪以来一直会去博弈的阵地。

2020年,拜登多次在公开演讲和辩论中提及他对健康费用控制的政策,希望“帮助美国人民获得负担得起的医疗保健,并承诺将采取行动来实现这一目标”。

而药品价格作为整个医疗保健里重要的一环。过去一段时间,联邦政府围绕谈判降价、提高药品供给,减少*权、设置国际参考价格等方面出台控制药费的措施。这些措施在去年国会提出的《通胀削减法案》均有体现。

然而,美国药品降费之路困难重重。

去年8月,法案遭到了辉瑞、默沙东等公司的强烈抵制,后者认为这是一种对制药公司创新积极性的打击,同时也违背了美国自由市场的核心原则。降药费是民众的意愿,但是药企很难接受被行政命令影响到自己的利润端。他们拒绝成为两党竞争过程中被牺牲的那个代价。

如果来自中国CRO退出最终导致药价在商业成本上的增高,在这个基础上再继续推行降药价的举措,势必会导致欧美药企更大的反弹。这和当初拜登政府竞选时的承诺大相径庭。不管其它政客如何推动,最后买单的终究是拜登政府,因此,对于他们来讲,到底是要在“没来由的生物安全”还是“健康费用”的问题上去施行政策,是一个需要去做的抉择。

当然,出于某种诉求,拜登政府也有可能全力推动此次法案。只是这一次,如果创新胜率下降带来的研发开支增加,则会从成本端去提高药品价格,而这样的话,要去牺牲的则不仅仅是制药公司,还有民众本身。